税額控除

算出された税額から、一定の金額を控除することができます。

調整控除

所得税より市・県民税の方が、基礎控除(注1)・扶養控除・配偶者特別控除・障害者控除・寡婦・ひとり親控除(注2)・勤労学生控除からなる人的控除額が低く定められていることから、同じ所得金額であっても個人市民税・県民税の課税所得金額が多くなってしまうため、この差額分による税負担が減額調整されます。

なお、令和3年度より、合計所得金額が2,500万円を超える場合は、調整控除の適用がありません。

(注1)基礎控除の額が前年の合計所得金額に応じて変更となる場合でも、調整控除については、従前と同じく差額分が5万円として計算されます。

(注2)寡夫控除からひとり親控除へ変更に伴い、所得税との差額分も変更となりますが、調整控除については、従前と同じく差額分が1万円として計算されます。

合計課税所得金額が200万円以下の人

調整控除額は1と2のいずれかの小さい額の5パーセント(市民税4パーセント、県民税1パーセント)

- 市・県民税と所得税の人的控除額の差の合計額

- 市・県民税の合計課税所得金額

合計課税所得金額が200万円超の人

調整控除額={人的控除額の差の合計額※ -(市・県民税の合計課税所得金額-200万円)}の5パーセント(市民税4パーセント、県民税1パーセント)

ただし、この額が2,500円未満の場合は、2,500円(市民税:2,000円、県民税:500円)とする。

(注)合計課税所得金額は、課税総所得金額、課税退職所得金額、課税山林所得の合計額

※所得税と市・県民税の人的控除の差の合計

【例】給与収入1120万円以下の納税義務者が、配偶者(70歳未満)と特定扶養親族(扶養親族のうち19歳以上23歳未満)に該当する子を扶養している場合

(1)基礎控除:48万円(所得税の控除金額)-43万円(市・県民税の控除金額)=5万円

(2)配偶者控除:38万円(所得税の控除金額)-33万円(市・県民税の控除金額)=5万円

(3)特定扶養控除:63万円(所得税の控除金額)-45万円(市・県民税の控除金額)=18万円

よってこの場合の所得税と市・県民税の人的控除の差は、(1)5万円+(2)5万円+(3)18万円=28万円となります。

配当控除

内国法人から受ける配当所得がある場合、次の算式により求めた金額が控除されます。

控除率

- 課税総所得金額の1,000万円以下の部分に含まれる配当所得 市民税2.24パーセント、県民税0.56パーセント

- 課税総所得金額の1,000万円を超える部分に含まれる配当所得 市民税1.12パーセント、県民税0.28パーセント

(注)証券投資信託の収益の分配に係る配当所得がある場合は、別の計算方法により控除額を算出します。

外国税額控除

外国で所得税、市・県民税に相応する税を課され、所得税において外国税額控除が行われた場合、所得税で控除しきれないときは県民税所得割から控除し、県民税所得割から控除しきれないときは、市民税所得割から控除します。

所得税の外国税額控除限度額 = その年分の所得税額 × その年分の国外所得総額 ÷ その年分の所得総額

県民税の外国税額控除限度額 = 所得税の外国税額控除限度額 × 6%

市民税の外国税額控除限度額 = 所得税の外国税額控除限度額 × 24%

配当割額控除・株式等譲渡所得割額控除

特定配当等・源泉徴収口座内の上場株式等の譲渡益等について申告があった場合は、所得割額(税額控除後)から配当割額・株式等譲渡所得割額を控除し、控除しきれないものについては還付等がされます。

住宅借入金等特別税額控除

対象者

平成21年から令和7年12月までの間に入居して、所得税の住宅ローン控除を受けている人で、申告した住宅ローン控除可能額が、住宅ローン控除前の所得税額より大きい人

控除額

次の1、2のいずれか小さい額を市・県民税(所得割)から控除します。

- 所得税の住宅ローン控除可能額のうち前年分の所得税において控除しきれなかった額

- 前年分の所得税の課税総所得金額等の額に5%又は7%を乗じて得た額

平成26年入居の場合、入居時期によって控除限度額が異なります。

|

入居時期 |

平成26年4月から令和元年9月まで |

令和元年10月から令和3年12月まで |

令和4年1月から令和5年12月まで |

令和6年1月から令和7年12月まで |

|---|---|---|---|---|

|

市・県民税の控除限度額 |

所得税の課税総所得金額等の7%(上限136,500円) |

所得税の課税総所得金額等の7%(上限136,500円) |

所得税の課税総所得金額等の5%(上限97.500円) |

所得税の課税総所得金額等の5%(上限97.500円) |

|

控除期間 |

10年 |

13年 |

13年 |

10年 |

※所得税の課税所得金額等の額に7%を乗じる場合については、住宅の対価又は費用の額に含まれる消費税等の税率が8%又は10%の場合に限ります。

※申告した金額は、所得税から還付されるのではなく、翌年度の市・県民税の所得割から差し引きます。

(注1)住宅の対価又は費用の額に含まれる消費税等の税率が10%である場合

(注2)令和4年中の入居に限り、新築住宅は令和3年9月まで、分譲住宅等は、令和3年11月までに契約していた場合には、所得税の課税総所得金額の7%(上限136,500円)が適用されます。

計算例(令和7年度適用分)

令和6年分所得税

- 住宅ローン控除前の所得税額 6万円…イ

- 住宅ローン控除可能額 10万円…ロ

- 所得税から控除し切れなかった住宅ローン控除可能額

イ-ロ=マイナス4万円 4万円…ハ

※ハの金額が翌年度の市・県民税(所得割)から控除されます。

令和7年度住民税

- 住宅ローン控除前の市・県民税額 10万円…ニ

- 住宅ローン控除後の市・県民税額

ニ-ハ=10万円-4万円=6万円

税制改正に伴う市・県民税の住宅ローン控除制度の延長等

税制改正に伴い、住宅ローン控除の適用期間が延長されました。令和7年12月31日までの間に居住の用に供した場合、延長の対象になります。

なお、この措置により延長された期間においては、所得税額から控除しきれない額について、上の表に記載した控除限度額の範囲内において、市・県民税から控除されます。

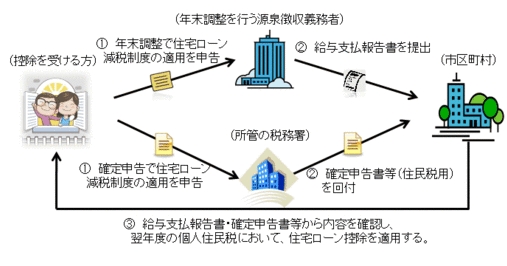

住宅ローン控除額の算出の流れ

申告

勤務先の年末調整で申告する人の場合

- 勤務先(年末調整を行う源泉徴収義務者)の年末調整で住宅ローン控除の適用を申告します。

居住開始した初年度は、所得税の確定申告で住宅ローン控除の適用を申告する必要があります。詳細は、税務署へお問い合わせください。 - 勤務先は、住宅ローン控除を適用した給与支払報告書(源泉徴収票と同じもの)を作成します。作成後、勤務先は、給与支払報告書を市役所に送付します。勤務先で作成する給与支払報告書の摘要欄には、「住宅借入金等特別控除可能額」と「居住開始年月日」の記入が必要です。

勤務先から市役所への給与支払報告書の提出がない場合は、市民税・県民税(住民税)申告書に年末調整済みの源泉徴収票を添付してください。給与支払報告書の提出の有無については、勤務先にご確認ください。 - 市は、提出された給与支払報告書に基づいて、市・県民税(住民税)からの住宅ローン控除額を算出し、翌年度の市・県民税(住民税)所得割額から控除します。

税務署の確定申告で申告する人の場合

- 申告年分の収入及び控除に関する書類とあわせて、住宅ローン控除の適用を受けるための書類を用意し、税務署で確定申告を行います。

- 税務署は、受付をした確定申告書の写しを市役所に送付します。

- 市は、確定申告書の写しに基づいて、市・県民税(住民税)からの住宅ローン控除額を算出し、翌年度の市・県民税(住民税)所得割額から控除します。

寄附金税額控除

要件

(1)都道府県、市区町村に対して寄附を行った場合

※都道府県・市区町村に対する寄附(いわゆる「ふるさと納税」)については、次のページをご覧ください。

(2)住所地の都道府県共同募金会、日本赤十字社都道府県支部に対して寄附を行った場合

(3)都道府県又は市区町村が条例で指定した団体に対して寄附を行った場合(条例で指定したNPO法人も含む)

神奈川県が条例で指定した寄附金

市が条例(相模原市市税条例)で指定した寄附金

(1)所得税の寄附金控除の対象となっている社会福祉法人、学校法人、公益社団・財団法人等への寄附金(国や政党等に対するものを除きます。)のうち、市民の福祉の増進(教育又は科学の振興、文化の向上、社会福祉への貢献など)に寄与するもの

(2)認定(仮認定)特定非営利活動法人(認定NPO法人)に対する寄附金

(3)相模原市指定特定非営利活動法人(指定NPO法人)に対する寄附金

※被災地への寄附金・義援金は、被災自治体へ直接行うもののほか、他の自治体や国を通じて行うもの、日本赤十字社や中央共同募金会等を通じて行うものについても「ふるさと納税」として取り扱います。ただし、募金団体に対する義援金は、最終的に被災地方団体又は地方団体の義援金分配委員会等に拠出されることが新聞記事、募金要綱、募金趣意書などで明記されているものに限り「ふるさと納税」扱いとなりますが、ふるさと納税ワンストップ特例制度の適用はありません。

※所得税で寄附金控除の対象となっている国・政党等に対する政治活動に関する寄附金は対象になりません。

※控除対象となる寄附金は、都道府県・市区町村によって異なります。

控除額

| 市民税税額控除 | 県民税税額控除 | |

|---|---|---|

| 基本控除 (控除対象 (1)(2)(3)) |

(寄附金の合計額(※1)-2千円) ×10%×0.8 |

(寄附金の合計額(※1)-2千円) ×10%×0.2 |

| 特例控除 (控除対象 (1)(※2)) |

(都道府県・市区町村への寄附金-2千円) ×(90%-0~45%×1.021(※3))×0.8(※4) |

(都道府県・市区町村への寄附金-2千円) ×(90%-0~45%×1.021(※3)) ×0.2(※4) |

| 申告特例控除 (控除対象 (1)(※5)) |

特例控除(市民税) ×{ 0~45%×1.021(※3) ÷(90%-0~45%×1.021(※3))} |

特例控除(県民税) ×{ 0~45%×1.021(※3) ÷(90%-0~45%×1.021(※3))} |

※1 寄附金の合計額の限度額は、総所得金額等の30%です。

※2 令和元年6月1日より、特例控除は総務大臣が指定した都道府県・市区町村への寄附金のみ適用されます。

※3 人的控除の差額を控除した後の課税総所得金額(課税標準額)に応じた、所得税の限界税率×1.021(復興特別所得税)

※4 特例控除の限度額は、調整控除後の所得割の20%です。

※5 申告特例控除は、ふるさと納税ワンストップ特例制度のみ適用されます。

申告

市・県民税の寄附金控除を受けるためには、前年の1月1日~12月31日までに行った寄附について、所得税の確定申告を行っていただく必要があります。その際、寄附先などからもらった「領収書」などを申告書に添付することが必要ですので、注意してください。

(注)市・県民税の寄附金控除だけを受けようとする場合には、所得税の確定申告の代わりに、市・県民税の申告書による申告を行っても構いません。この場合、所得税の控除は受けられませんので、ご注意ください。

ふるさと納税ワンストップ特例制度について

確定申告をする必要のない給与所得者等がふるさと納税を行った際に、次の(1)~(3)全ての要件を満たす場合、確定申告又は市・県民税の申告を行わなくても、ふるさと納税についての寄附金控除を受けられる特例的な仕組み(ふるさと納税ワンストップ特例制度)が創設されました。

(1)ふるさと納税先団体が5団体以内であること

(2)ふるさと納税を行う際、各ふるさと納税先団体に特例の適用に関する申請書を提出すること

(3)確定申告又は市・県民税の申告を行わないこと

※ワンストップ特例制度の申請をした人が、後から確定申告や市・県民税の申告を行った場合、ワンストップ特例制度の適用が受けられなくなるので、この場合、ふるさと納税を行った全ての全額を寄附金控除の計算に含め申告をする必要があります。

詳細は総務省の「ふるさと納税ポータルサイト」のページ内「ふるさと納税ワンストップ特例制度の創設」をご覧ください。

このページについて、ご意見をお聞かせください

このページに関するお問い合わせ

市民税課(賦課班)

住所:〒252-5277 中央区中央2-11-15 市役所第2別館1階

電話:042-769-8221 ファクス:042-769-7038

市民税課(賦課班)へのメールでのお問い合わせ専用フォーム